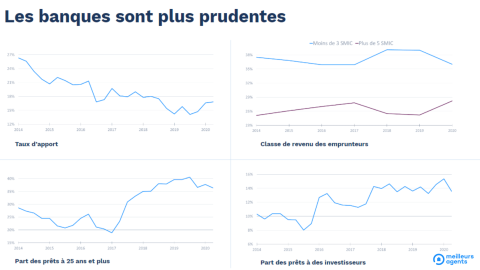

Avec la crainte du chômage et les recommandations du Haut Conseil de stabilité financière, les établissements bancaires ont durci comme attendu leurs conditions d’octroi. Alors qui sont les grands perdants ? Peut-on encore emprunter et sous quelles conditions ?

Image

Sommaire

Malgré un contexte économique incertain, l’accession à la propriété reste toujours possible ! En cette rentrée 2020, peu de banques ont modifié leurs barèmes de taux qui restent donc globalement stables. En moyenne, ils sont actuellement de 1,10 % sur 15 ans, 1,30 % sur 20 ans et 1,55 % sur 25 ans, mais les meilleurs profils peuvent négocier 0,75 % sur 15 ans, 0,95 % sur 20 ans et 1,15 % sur 25 ans. Grâce à ces taux historiquement bas, le pouvoir d’achat immobilier des Français reste au beau fixe (76 m² en moyenne) avec une durée d’amortissement record en France (moins de 3 ans) (source Meilleurs Agents 2020). Mais avec la crainte du chômage et les recommandations du Haut Conseil de stabilité financière , les établissements bancaires ont durci comme attendu leurs conditions d’octroi. Résultat : les refus de crédit sont en forte croissance. Alors qui sont les grands perdants ? Peut-on encore emprunter et sous quelles conditions ? Enquête avec le courtier Vousfinancer.

Le saviez-vous ?

Une augmentation de 30 % de dépôts de dossiers a été enregistrée en juin 2020. En revanche, une baisse des demandes d’acquisitions a été constatée les mois d’été par rapport à ceux de 2019.

1. Hausse des Refus de prêt : qui sont les grands perdants ?

Image

Parmi les emprunteurs confrontés à un refus de crédit, on ne dénombre pas moins de 37 % de primo-accédants (avec un apport moyen de 6 %, ce qui est insuffisant pour la plupart des banques) et 26 % d’investisseurs locatifs.

Image

Sandrine Allonier, Directrice de la Communication de Vousfinancer

C’est pourquoi désormais, après avoir obtenu un ou deux refus, certains de nos clients, lorsque cela est possible, demandent l’aide de leur famille pour compléter leur apport et obtenir enfin un accord…

Part des dossiers refusés

A fin août 2020 : 10,7 %

A fin juin 2020 : 9,8 %

A fin mai 2020 : 6,6 %

En 2019 : 5,5 %

(Source : Vousfinancer 2020)

2. Alors quelles sont les conditions à remplir pour obtenir un crédit ?

Actuellement, pour obtenir un crédit immobilier, il faut compter entre trois semaines et un mois d’attente.

Image

Source : Crédit Logement et Banque de France-Août 2020

a) Un taux d’endettement en dessous de 33%

Image

Sandrine Allonier, Directrice de la Communication de Vousfinancer

Si le niveau des taux est très attractif, le principal frein aujourd’hui est le taux d’endettement qui ne doit pas dépasser 33 % des revenus, y compris pour les bons profils… Dans les grandes villes, mais pas seulement, sans apport suffisant pour compléter son crédit, les taux d’endettement et la durée du crédit explosent et beaucoup se voient ainsi refuser leur crédit.

Par exemple, pour souscrire un prêt de 300 000 € à 1,6 % sur 25 ans (assurance 0,34 % incluse), la mensualité est de 1300 €, ce qui implique d’avoir un revenu minimum de 3900 € nets/mois. Et même avec un taux plus bas, à 1,4 % la mensualité serait de 1270 € sur 25 ans, soit 30 € de moins, nécessitant de gagner 3810 € nets minimums, soit 90€ de moins seulement.

b) Avoir un apport personnel

Image

Le contexte économique actuel (Covid-19) renforce la frilosité des banques à prêter sans un apport conséquent… À ce jour, il faut présenter entre 10 % et 20% d’apport pour obtenir un crédit immobilier, constate le courtier Vousfinancer.

Image

Sandrine Allonier, Directrice de la Communication de Vousfinancer

Les banques demandent aussi une épargne résiduelle après opération, de 5000 € en moyenne, en cas d’imprévus ou de coups durs. Pour obtenir un bon taux, mieux vaut présenter encore 10 % d’apport supplémentaires, de façon à ce que la banque ne finance que 90 % de la valeur du bien. Au total, cela fait plus de 20 % d’apport demandé !

c) Les profils gagnants

Image

Ce sont des emprunteurs présentant davantage d’apport (6 000 € de plus) sur des sommes réduites (7 000 € de moins) et sur des durées plus courtes (5 mois de moins).

Image

Julie Bachet, Directrice générale de Vousfinancer.

Début septembre, certaines banques ont d’ores et déjà atteint leurs objectifs de production de crédit mais elles acceptent encore de financer les meilleurs profils, également privilégiés par les banques en quête de clientèle. Toutes ciblent donc les emprunteurs correspondant aux critères du Haut Conseil de stabilité financière (HCSF), avec un endettement limité, de hauts revenus et plus de 10 % d’apport personnel. Cette forte concurrence interbancaire tire les taux à la baisse et explique qu’on atteigne à nouveau des taux proches des records, mais dont peu d’emprunteurs peuvent bénéficier.

3. Une demande d’assouplissement des règles bancaires s’impose

Image

Aujourd’hui, certaines banques acceptent encore de financer au cas par cas des emprunteurs à 35 % voire 38 % d’endettement, si leur situation professionnelle est stable, le saut de charge (différence entre le loyer et la mensualité de crédit) faible, et le reste-à-vivre suffisant, mais elles sont trop peu nombreuses…

En fait, la reprise du marché ne pourra être solide et durable que si les recommandations du Haut Conseil de stabilité financière (HCSF) sont assouplies, au moins temporairement. Leur maintien en l’état contraint les banques à refuser des crédits à des acheteurs potentiels dont le “reste-à-vivre” suffisant permettrait de rembourser une mensualité sans risque…

Image

Julie Bachet, Directrice générale de Vousfinancer.

C’est pourquoi nous demandons que la part de flexibilité accordée aux banques passe de 15 % à 30% de leur production afin de leur laisser apprécier le risque et accorder au cas par cas des crédits à des emprunteurs dont la situation financière et professionnelle le permettrait avec un reste-à-vivre suffisant.

Ainsi la plupart des banques restent prudentes en attendant la décision du Haut Conseil de stabilité financière qui doit se réunir entre le 15 et 20 septembre 2020. Affaire à suivre !

Pouvez-vous nous préciser pourquoi ? (facultatif)