Que vous soyez primo-accédant, investisseur ou que vous vouliez renégocier votre prêt... une seule question se pose. Est-ce le bon moment pour rencontrer votre banquier ? Réponses avec notre partenaire Pretto, courtier en crédit immobilier.

Image

Sommaire

Que vous soyez primo-accédant, investisseur ou que vous vouliez renégocier votre prêt... une seule question se pose. Est-ce le bon moment pour rencontrer votre banquier ? Depuis le début de l’année, on parle de baisse des taux historiques... d’où une inquiétude légitime. Il faudra bien que cela remonte un jour ! Regarder de près les taux d’intérêt immobiliers est donc une évidence, y compris pour les vendeurs. Si les banques sont plus regardantes sur l’octroi des crédits, il devient moins aisé de trouver un acquéreur ! Pierre Chapon, président de Pretto, courtier en crédit immobilier 100% digital, nous aide à comprendre l’évolution des taux immobiliers et l’intérêt de souscrire ou renégocier un prêt dès cette rentrée. On vous dévoile dès à présent LA bonne nouvelle : les taux baissent... encore !

1. Un marché immobilier toujours bien orienté

Image

18 mois après le premier confinement, tout va bien ou presque sur le marché immobilier. Après un véritable coup d’arrêt au printemps 2020, le secteur a repris de vraies couleurs et les ventes se multiplient. Les citadins cherchant un nouveau cadre de vie ont dopé le secteur. Le volume de transactions réalisé en 2021 devrait frôler les 1,2 million selon les projections des équipes scientifiques de Meilleurs Agents. Un nombre historique qui ferait de 2021 la meilleure année de tous les temps en termes de ventes, battant le record déjà exceptionnel de 2019 (1,067 million).

Combien coûte votre futur logement ?

Image

Pierre Chapon, Président de Pretto

Le logement est devenu une préoccupation majeure des citoyens depuis les confinements, explique Pierre Chapon. On s’est interrogé sur “Où je veux habiter et bien vivre avec mes proches ?”Conséquence, le marché de la résidence secondaire a été véritablement boosté par la demande, affichant + 30%, voire + 40% de progression. Celui de la résidence principale, qui représente l’essentiel des ventes, continue à se porter très bien.

De manière indirecte, en favorisant le développement du télétravail, la crise a boosté le marché des résidences secondaires et accéléré le concept de résidence semi-principale. Plus de 6 télétravailleurs sur 10* déclarent avoir passé plus de temps dans leur résidence secondaire durant la crise, et 40%* des télétravailleurs réguliers envisagent d’y passer près de la moitié de l’année.

2. Des taux immobiliers toujours bas

Image

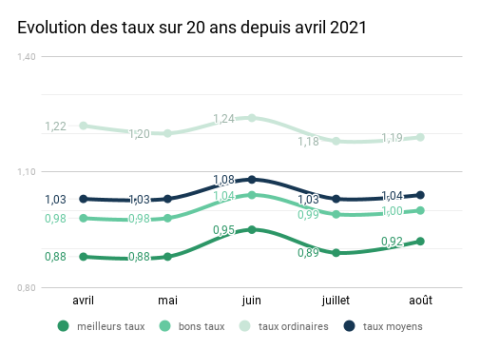

Le nerf de la guerre en immobilier : les TAUX. Depuis février 2021, les taux proposés aux acheteurs ont atteint des niveaux historiquement bas avec des records en juillet et août, selon les données fournies par Crédit Logement. Et septembre va être incroyable, ou mémorable. Les taux moyens annoncés par les banques début septembre sont à :

- 0,83 % sur 15 ans,

- 0,98 % sur 20 ans,

- 1,16 % sur 25 ans

Le saviez-vous ?

Les meilleurs profils peuvent emprunter à 0,69% sur 15 ans, 0,85% sur 20 ans et 0,99% sur 25 ans, selon les chiffres mensuels délivrés par Pretto.*

- Pourquoi des taux bas ?

Image

Pierre Chapon, Président de Pretto

Les banques soutiennent la demande de prêts immobiliers avec des conditions de crédit attractives, confirme Pierre Chapon. 63 000 foyers emprunteurs bloqués en 2020 par le taux d’endettement à 33 % pourraient revenir sur le marché immobilier en 2021.

Pour rappel ?

L’augmentation de la durée moyenne des prêts permet d’absorber la hausse des prix des logements et de contenir le taux d’effort sous la barre des 35 %. Si on ajoute un apport personnel souvent plus important, en raison de l’épargne des ménages acquise pendant les phases de confinement... tous les voyants sont au vert pour emprunter.

- Quels taux fin 2021 ?

Image

Source : Pretto-Septembre 2021

Trouvez le meilleur crédit immobilier pour financer votre projet.

Négociez auprès de plusieurs banques

Les taux annoncés sont des moyennes et il y a toujours des différences entre les banques. Différences de taux mais aussi de mise en application des règles (apport personnel, durée du prêt, taux d’endettement...). Pour l’analyse de votre dossier, les banques s’appuient sur l’évolution de la situation économique sur la seconde partie de 2020, les secteurs encore en difficulté, ceux pour lesquels la reprise est plutôt bonne (restauration, voyage...). Et selon les directives de la banque et le moment de l’année, certains dossiers passent plus facilement.

« Une banque fait évoluer son ciblage sur les dossiers qu’elle accepte ou non... et cela d’un trimestre à l’autre, confie Pierre Chapon. Il nous est arrivé de trouver un financement pour un pilote de ligne en chômage partiel mais pas à la première tentative ! »

Alors faites jouer la concurrence, même si seul c’est loin d’être évident. Pour profiter du meilleur taux possible en fonction de votre projet et profil, faites appel aux compétences d’intermédiaires dont c’est le métier comme Pretto. Ils soumettent simultanément votre demande aux organismes financiers les mieux placés pour vous accorder le prêt. Leur métier, c’est la négociation.

3. Un taux intéressant oui, mais pour qui ?

Image

- Je veux renégocier un prêt

- Je suis primo-accédant

Image

Pierre Chapon, Président de Pretto

S’il a un revenu régulier, s’il a pu mettre de côté des économies pour prendre en charge tout ou partie des frais de notaire et des garanties, cela ne pose pas de difficultés.

L’objectif est toujours de rassurer le banquier. Des économies prouvent que vous êtes capable de mettre de l’argent de côté. Si la mensualité du prêt correspond, peu ou prêt, à votre loyer actuel, voilà un nouveau point positif à votre dossier.

Par contre le banquier pèsera le pour et le contre si la capacité financière du candidat paraît juste. En effet, un propriétaire doit faire face à des charges et frais ignorés d’un locataire. « Il y va de la responsabilité de la banque de ne pas mettre des personnes en difficulté face à des remboursements. Elle est prudente et doit protéger le consommateur-emprunteur ». Une obligation imposée par les pouvoirs publics pour éviter de mettre à la rue des familles incapables de faire face à leurs remboursements. Une situation qui existe dans d’autres pays comme les Etats-Unis, notamment.

- Je réalise un investissement immobilier

Trouvez le meilleur crédit immobilier pour financer votre projet.

Des taux bas permettent d’acquérir un bien à un prix plus élevé que celui initialement prévu puisque votre budget vous le permet. Un atout à ne pas négliger dans un contexte où les logements se vendent souvent vite avec des prix plutôt en phase ascendante. Pour éviter de passer à côté de belles opportunités, c’est certainement le moment de vous lancer, en étant bien accompagné. Top départ pour investir ! Besoin de trouver un professionnel immobilier pour rechercher votre bien ? Envie de déléguer la recherche du meilleur taux pour votre projet ?

(1) Données à fin mai 2021, Note de conjoncture immobilière n° 52, Notaires de France, juillet 2021. (2) DataLab, Observatoire des tendances du marché immobilier lancé en septembre 2020 par Pretto, délivre des analyses issues de plus de 700 000 simulations annuelles. (3) Haut conseil de stabilité financière. *Tendance à la baisse confirmée par l’Observatoire Crédit Logement CSA. Devenir propriétaire est désormais possible pour un emprunteur en payant très peu d’intérêts (en pourcentage).

Pouvez-vous nous préciser pourquoi ? (facultatif)