Baromètre national des prix de l’immobilier au 1er mars 2018 – Quel impact sur le pouvoir d'achat immobilier en cas de hausse des taux d'intérêt ?

Meilleurs Agents publie la 100ème édition du baromètre mensuel d’analyse du marché immobilier résidentiel à Paris, en Ile-de- France et dans les dix et cinquante plus grandes villes de France et en zone rurale.

100ème Baromètre Meilleurs Agents – Points clés :

- 2018 pourrait voir les taux d’intérêt retrouver de la vigueur avec des conséquences majeures sur l’évolution des prix.

- Meilleurs Agents évalue les facteurs en faveur d’une hausse et ceux qui pourraient maintenir les taux à leur niveau actuel et publie son scénario 2018.

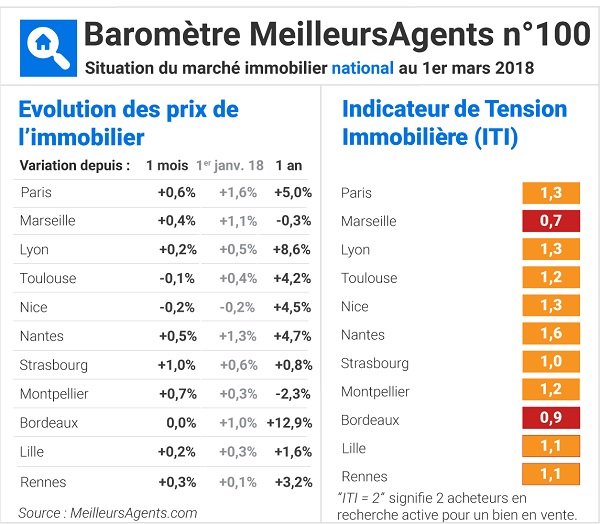

- En février, les prix ont continué à augmenter à Paris (+0,6%) et dans la plupart des grandes villes de France.

- Pour la première fois depuis 18 mois, les prix sont restés stables à Bordeaux.

L’analyse de Sébastien de Lafond, Président et co-fondateur de Meilleurs Agents

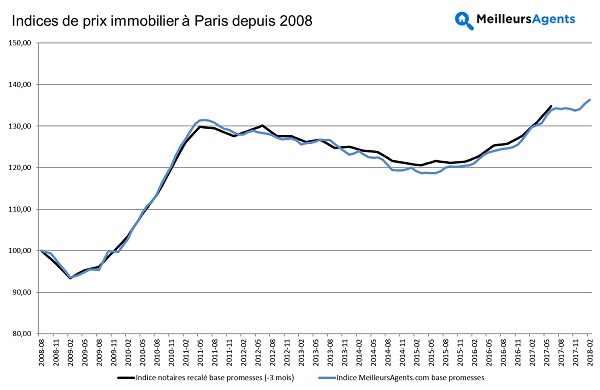

Nous fêtons la 100ème édition de notre baromètre qui depuis 2008 analyse 11 mois par an l’évolution du marché immobilier. En dix ans, nos outils statistiques se sont affinés grâce à l’équipe scientifique de MeilleursAgents.com dont je souhaite saluer le travail.

Le marché immobilier est un marché cyclique qui réagit aux grandes tendances macro-économiques. Le premier facteur d'influence sur le marché est le crédit immobilier. En juillet 2011, le resserrement des conditions d'accès au crédit par les banques avait marqué le début de quatre années de “crise” du marché immobilier, avec des volumes de transactions faibles et des prix en baisse. Début 2016, avec des taux d’emprunt frôlant les 2% à 20 ans (4.3% en juillet 2011) et des prix en berne, les acheteurs sont revenus plus nombreux considérant que “c'était le moment d'acheter”. Depuis maintenant 2 ans, le marché immobilier a été maintenu dans une dynamique de demande dopée par des taux bas, entraînant les volumes de ventes vers son record historique (presque 1 million de ventes dans l'ancien en 2017) et poussant les prix toujours plus haut dans les grandes villes. Malgré l’inflation des prix au m2, le niveau actuel des taux d’emprunt a protégé et même renforcé le pouvoir d’achat immobilier des Français. Mais cette situation de taux particulièrement bas va-t-elle durer ? Une chose est sûre : pas éternellement.

La principale raison qui a amené les banques centrales à injecter des liquidités considérables et à tirer les taux vers le bas se trouve dans la très grave crise financière puis économique amorcée fin 2007. Dix ans plus tard, cette crise touche à sa fin et les banques centrales, d'abord américaine et demain européenne commencent à “normaliser” leurs politiques monétaires. Ceci aura des conséquences sur les conditions d'emprunt et donc le marché immobilier en France. La question d'une remontée des taux n’est donc pas de savoir si elle va se produire mais plutôt quand.

Des facteurs à la hausse

En effet, après une longue période de croissance atone et de chômage élevé, l’économie mondiale a redémarré aux États-Unis d’abord, puis progressivement en Europe. La FED, désormais dirigée par Jerome Powell, a annoncé que le creusement du déficit budgétaire américain allait engager les taux d’intérêt dans une hausse progressive mais certaine. Les taux d'intérêt à 10 ans de la dette américaine ont déjà retrouvé leur plus haut niveau de 2014. Cette hausse des taux s’inscrit sur un fond de forte reprise économique, de retour à un quasi plein emploi et d’une menace de plus en plus sérieuse de retour de l’inflation.

Historiquement, l’évolution des taux américains a toujours eu une influence certaine sur les rendements demandés en Europe par les investisseurs. On peut donc attendre une répercussion en Europe de la hausse des taux américains.

Cependant, la situation européenne n’est pas celle des États-Unis. Certes la reprise économique semble ranimer le vieux continent, mais si le chômage baisse il reste toujours élevé en Europe du Sud et de nombreuses incertitudes politiques (Brexit, Allemagne, Italie…) sont toujours d’actualité.

Néanmoins, Mr Draghi, Gouverneur de la BCE a clairement annoncé le ralentissement progressif des injections de liquidités qui ont sauvé l’économie du désastre de 2008, plongeant le monde dans des zones alors inconnues de taux négatifs. Ces décisions courageuses prises à l’époque pour sauver les grandes banques et éviter la catastrophe ne peuvent durer éternellement.

Ces grandes manœuvres des banques centrales pourraient donc pousser les taux à la hausse. Les OAT à 10 ans ont retrouvé en France une certaine vigueur : en mars 2017, leur taux était à 1,2% ; ils ont baissé jusqu’à 0,5% en décembre 2017 pour retrouver aujourd’hui un niveau de 1,0%, grignotant progressivement les marges des banques prêteuses.

D’autres raisons de prévoir le maintien des taux bas

Pour autant, ces évolutions ne se retrouvent pas encore dans les taux immobiliers demandés par les banques en France. Il est vrai qu’en début d’année, les banques adoptent traditionnellement des politiques commerciales agressives visant à séduire de nouveaux clients grâce à des marges réduites.

Toujours en France, malgré la baisse spectaculaire du chômage au quatrième trimestre 2017 (-0,7%) qui a retrouvé son niveau le plus bas depuis 2009, la situation de l’emploi reste préoccupante malgré une croissance économique qui atteint son plus haut niveau en 6 ans (+1,9% en 2017).

L’économie française, comme la plupart des économies d’Europe du Sud, est encore convalescente. La BCE et les gouvernements des pays concernés en sont conscients. Nous pouvons donc prévoir une sortie lente, progressive mais certaine de la politique monétaire européenne et donc une progression limitée mais inéluctable des taux d’intérêt.

Quid du pouvoir d’achat immobilier des Français en 2018 ?

Nous privilégions un scénario tempéré. Nous misons sur des taux d'intérêt stables (inférieurs à 2% sur 20 ans) en France pendant au moins le premier semestre 2018 en attendant d’une part que les banques soient moins agressives commercialement et d’autre part que les effets de l’évolution de la politique de la BCE fassent pleinement effet. Au second semestre, les taux moyens pourraient dépasser 2% sur 20 ans.

Les prix poursuivront dans les prochains mois leur hausse progressive. Entre stabilité des taux et hausse modérée des prix au premier semestre 2018, le pouvoir d'achat immobilier des Français ne va pas progresser voire même légèrement se dégrader.

Mais si l'évolution des taux est sensiblement la même sur l'ensemble du territoire, ce n’est pas le cas des prix qui évoluent de manière contrastée en fonction des dynamiques locales.

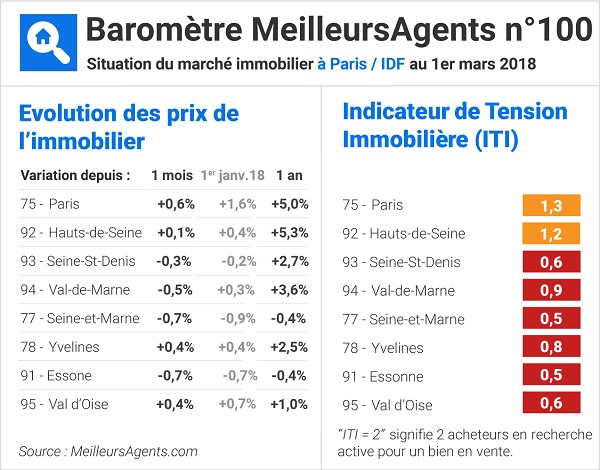

A Paris les prix moyens ont en effet augmenté de +0,6% en février, surtout pour les petites surfaces (studios et deux-pièces) : +1,2% alors que les grands appartements de 3 pièces et plus marquent une légère baisse (-0,2%), contraire à la saisonnalité.

Les conditions climatiques (neiges, verglas, inondations etc.) ont largement impacté les ventes en banlieues avec des baisses de -0,2% à -0,7% selon les départements et quelques hausses (+0,4% dans les Yvelines et dans le Val d’Oise).

En province, les 10 plus grandes villes voient leurs prix augmenter de +0,3% en moyenne avec Strasbourg (+1,0%), Montpellier (+0,7%) et Nantes (+0,5%) en tête.

Il sera important de surveiller l’évolution des prix à Bordeaux qui pour la première fois depuis 18 mois n’ont pas progressé et sont restés stables. Pause temporaire ou inflexion de la tendance ? A suivre dans le 101ème baromètre MeilleursAgents.com.

Pouvez-vous nous préciser pourquoi ? (facultatif)