La baisse des prix de l'immobilier récemment enclenchée partout en France suffira-t-elle à compenser la hausse des taux ? Barbara Castillo-Rico, responsable des études économiques chez Meilleurs Agents, répond à nos questions.

Image

Sommaire

Les prix immobiliers sont au plus haut mais dans presque toutes les grandes villes, ils commencent lentement à décroître (lire ci-dessous). À l'inverse des taux d'emprunt qui ont doublé en un an mais qui devraient continuer à augmenter significativement dans les prochains mois. Dans ce contexte, est-il préférable d'attendre avant d'acheter, en espérant que la baisse des prix amorcée suffise à compenser la hausse des taux de crédit ? La situation est-elle la même si vous êtes primo-accédant ou déjà propriétaire ? Éléments de réponse avec Barbara Castillo Rico, responsable des études économiques chez Meilleurs Agents.

Image

Barbara Castillo Rico, responsable des études économiques chez Meilleurs Agents

- Est-ce encore une bonne idée d’acheter sa résidence principale ?

À long terme, c’est toujours plus intéressant financièrement d’acheter sa résidence principale que de rester locataire. Cependant, la durée d’amortissement évolue en fonction des conditions de marché et de la situation économique. Au cours du cycle précédent, la durée d’amortissement en France était particulièrement faible : en janvier 2022, il suffisait de seulement quatre ans pour amortir les différents frais liés à l’achat et donc rendre l’acquisition de sa résidence principale plus intéressante que la location. Maintenant le monde a changé, les acquéreurs doivent être conscients que l’engagement qu’ils prennent aujourd’hui en devenant propriétaires est plus fort qu’il y a quelques années. En effet, il leur faut désormais huit ans en moyenne pour amortir leur acquisition au lieu de quatre. Cette durée fluctuera en fonction de l’évolution des prix de l’immobilier (augmentation si le cycle baissier perdure, baisse si un cycle haussier redémarre).- Dans cette situation, l’attentisme est-il une stratégie gagnante ?

Les taux devraient augmenter a minima d’un point dans les six prochains mois. Or, alors que la Banque Centrale Européenne a remonté ses taux d’un point et demi depuis juillet 2022, les taux des prêts immobiliers pratiqués en France n’ont, eux, grimpé que de 0,5 point sur la même période. Mi-2023, il devrait donc être difficile, sauf excellents profils, d’emprunter sur 20 ans en-dessous de 3,5%. Pour les candidats à l’achat tentés de repousser ne serait-ce que de six mois leur projet immobilier, le constat est simple : pour compenser cette hausse des taux de crédit, il faudrait que les prix immobiliers aient eux-mêmes chuté durant la même période de -8,7%, ce qui paraît peu probable. Pour preuve, au cours du dernier cycle baissier qu'a connu la France entre 2011 et 2015, le marché a certes perdu -7%... mais en en quatre ans.- À quels profils conseillez-vous de se lancer maintenant ?

Aux acquéreurs qui veulent sécuriser leur pouvoir d’achat. Pour eux, c’est plus intéressant d’acheter maintenant à condition tout de même de se projeter dans le bien sur le long-terme. La hausse des taux d’intérêt devrait se poursuivre dans les six prochains mois et les prix ne s’ajusteront pas suffisamment pour la compenser. Attendre plus longtemps peut donc mettre en danger la capacité de rentrer sur le marché, sauf à modifier profondément le projet ou la structure de son financement. Un conseil pour ceux qui souhaitent sauter le pas : il faut garder en tête que le rapport de force entre acheteurs et vendeurs s’est clairement inversé et ce, en faveur des acheteurs ! Il faut en profiter en n’hésitant plus à négocier le prix des biens qui, pour la première fois depuis des années, ont du mal à trouver preneur. Chaque euro gagné sur le prix de vente rapproche d’autant l’horizon de rentabilité du projet immobilier !- À l’inverse, à quels profils recommanderiez-vous d’attendre ?

Pour les acquéreurs avec une situation financière moins contrainte, d’autres facteurs peuvent plaider en faveur d’un comportement attentiste. En effet, alors que le marché immobilier est au plus haut, attendre un ajustement des prix peut permettre de réduire la durée d’amortissement. Le risque d’emprunter avec des taux au plus haut est moins problématique car les propriétaires auront toujours la possibilité de négocier leurs prêts en cours afin de profiter d’une éventuelle baisse de taux dans le futur, une fois l'inflation stabilisée à des niveaux plus normaux. Quoi qu’il en soit, les incertitudes qui pèsent sur le marché sont aujourd’hui nombreuses. Tant qu’elles ne seront pas levées, elles vont non seulement alimenter le nouveau cycle baissier dans lequel il entre petit à petit mais aussi rendre son accès plus difficile.La baisse des prix immobiliers est enclenchée dans les grandes villes

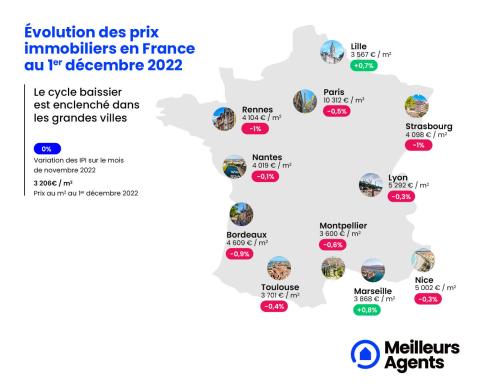

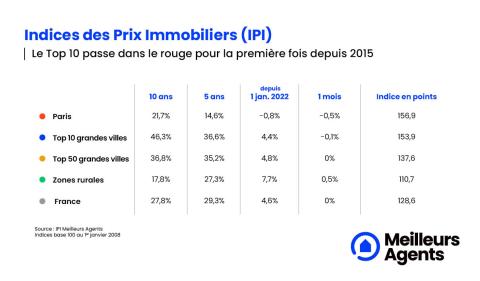

Il y a encore un mois, l’argument d’un simple ralentissement tarifaire saisonnier pouvait encore s’entendre. Aujourd’hui, il n’est plus possible d’en douter : la baisse des prix dans les dix principales métropoles françaises s’est réellement enclenchée. Début octobre, elles n’étaient en effet que trois à avoir basculé en territoire négatif. Début novembre, elles étaient six. Désormais, elles sont huit. Alors que Lille et Marseille demeurent au vert avec respectivement +0,7% et +0,8% d’augmentation durant les trente derniers jours, les villes du Top 10 voient leurs tarifs reculer de -0,1%. Du jamais vu depuis 2015 ! Si la baisse reste pour le moment limitée à Nantes (-0,1%), elle est en revanche plus marquée à Lyon et Nice (-0,3% toutes les deux), Toulouse (-0,4%) ou encore Montpellier (-0,6%). Bordeaux (-0,9%), Rennes (-1%) et Strasbourg (-1%) voient leurs prix s’inscrire nettement dans le rouge tandis que la capitale poursuit sa lente érosion tarifaire (-0,5%).Image

Après des années d’euphorie légèrement assombries depuis deux ans par la crise sanitaire et le durcissement progressif des conditions d’accès au crédit, le marché immobilier entre ainsi de plain-pied dans un nouveau cycle. L’exemple le plus parlant de cette contagion baissière du marché est Montpellier. Alors que la grande majorité des villes du Top 10 n’enregistrait plus qu’une faible évolution de prix depuis janvier (+0,7% à Toulouse, +2,1% à Strasbourg, +3,1% à Lille ou encore +3,4% à Nantes), la préfecture de l’Hérault (+7,1%) tenait le choc et restait la seule à suivre la cadence haussière particulièrement élevée tenue par Marseille (+12,3%). Or, elle vient à son tour de tomber dans le rouge. Une première alerte qui pourrait n’être qu’anodine si l’allongement des délais de vente observé dans la commune depuis trois mois (+5 jours) ne laissait craindre une tendance appelée à durer.

Autre métropole susceptible de témoigner de nouvelle direction négative prise par le marché : Bordeaux. Motif ? La capitale girondine a longtemps été une agglomération en avance de phase. Pour mémoire, à l’époque où les prix commençaient tout juste à remonter, c’est elle qui a enregistré le plus rapidement les plus fortes hausses. Or, c’est elle aussi qui connaît aujourd’hui le recul le plus marqué (-2,4% depuis janvier).

Image

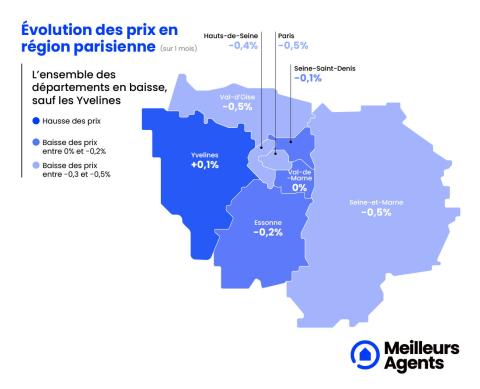

Un ralentissement qui gagne l’ensemble du territoire

Au niveau national, le marché marque également le pas. Depuis la publication de notre dernier baromètre, les prix ont en effet stagné sur l’ensemble du territoire (0%). Seules les zones rurales tirent encore leur épingle du jeu (+0,5% en novembre) grâce à l’intérêt toujours aussi vif des porteurs de projets pour les maisons. Le reste du marché est quant à lui plombé par les appartements dont les prix reculent dans 58 départements. Cette pause actuelle dans l’évolution des tarifs de la pierre à l’échelle de l’Hexagone fait suite à un ralentissement graduel observé depuis maintenant sept mois. Ainsi, alors qu’en mai, les prix grimpaient encore de +0,8% en France, ils ne progressent plus que de +0,5% par mois en juin et juillet. En août, ils enregistraient à peine +0,3% de hausse et, en septembre et octobre, ils plafonnaient respectivement à +0,2% et +0,1%. Si cette stagnation apparaît comme la suite logique d’une phase d’atterrissage en douceur, elle s’inscrit néanmoins dans un contexte saisonnier, les mois de novembre et décembre faisant traditionnellement partie des périodes les moins actives pour le marché immobilier. Que ce soit en 2019, 2020 ou 2021, l’évolution des tarifs de la pierre au cours du quatrième trimestre connaît toujours un coup de frein par rapport à celle enregistrée durant les semestres antérieurs. Ainsi, l’année passée, la variation était de +2,5% au T1, +3,6% au T2, +1,3% au T3 contre seulement +0,6% en octobre et novembre. A cet égard, 2022 ne fait donc pas figure d’exception (+1,5% au T1, +2% au T2, +1% au T3 et +0,1% en octobre et novembre).Image

Image

Découvrez le prix au mètre carré dans votre zone

Pouvez-vous nous préciser pourquoi ? (facultatif)